「飲食店を経営しているが経費はどこまでおとせる?」

「飲食業の売り上げと経費の関係は?」

あなたはこのような疑問をお持ちではありませんか。

今回はこんなあなたの疑問に答えるばえく飲食業の経費について解説していきます。

ぜひ最後までご覧ください。

確定申告について知りたい方はこちら

※この記事は現役税理士の山口由美子監修のもと作成しております。

1確定申告とは

確定申告とは、毎年1月1日から12月31日までの1年間の所得を税務署に報告し、納めなくてはいけない税金を申告し納税する手続きのことを指します。

多くの会社では、年末調整で社内の経理が税金を計算し、確定申告の大部分を会社が代わりに報告してくれます。そのため、基本的に会社員には不要の作業です。

しかし、今回お話に出てくる飲食店など個人事業主はオーナーになると、利益や経費を確定させ、1年間の収支を報告する必要があります。経理部を持たない個人事業主は、自分で税金の計算を行うか、税理士に確定申告の実務を依頼することになります。

例年であれば3月15日までに確定申告をしなければいけませんが、新型コロナウイルス感染症の影響で申告等が困難な人を対象として4月15日までの間、簡易な方法での申告・納付期限の延長が発表されています。

個人事業主として事前に税務署申請すると青色申告になり、様々な控除を受けられ赤字繰越などはできますが、多くの手間がかかります。

その一方で白色申告は簡単に記録をしておくだけなので、メリットはありますが青色申告のように様々な控除や繰越ができません。

ここではメリットの多い青色申告の方法での流れと、売上や経費についても併せてご説明していきます。

青色申告について知りたい方はこちら

2売上と経費

売上とはお客様、クライアントから入ってくる全ての売上です。

例えば1,000円の商品があり10個販売したら10,000円となります。

しかし1個作るのに500円かかったら利益は

1,000円-500円=500円

利益は500円です。

利益は

売上-経費=利益

となるわけです。

経費とは事業で使用する費用です。

飲食店では主に4つあります。

1料理を作ることに関するもの 材料費

2お店を動かす人に関するもの 人件費

3お店をオープンする不動産に関するもの 家賃

4借入金や返済などの運転資金、税金などお金に関するもの

1の詳細

* 仕入れ・・食材や販売用として仕入れた商品の代金など

* 水道光熱費・・お店の電気代・ガス代・水道料金

* 燃料費・・コンロのガスや七輪用の炭など

* サービス費・・有線放送やケーブルTV代、テーブルのお花やおしぼり代など

* 衛生費・・クリーニング代、洗剤など衛生上必要と思われるもの

* 消耗品費・・割りばしやペーパータオル、包装紙や紙袋などサービスと共になくなるもの

* 広告宣伝費・・ホームページ製作費、チラシやショップカード製作費、グルメサイト掲載費など

* 荷造運賃・・商品を通販する際の段ボール箱代や運送会社への運送費など

* 通信費・・電話代やインターネットのプロバイダー費

2の詳細

主に人件費・・従業員の給料、賞与

交通費・・従業員の通勤するための費用

福利厚生費・・事業主の負担する健康保険料や慰安行事など

3の詳細

家賃

修繕費・・お店の手直しの費用

火災・損害保険料・・建物や厨房機器にかける火災保険料や食中毒に備える保険料

減価償却費・・厨房機器や高額な内装費を一定の期間に分けて経費として計上できる

パソコンやエアコンなど

4の詳細

借入金の利息は経費になりますが、元本は経費になりません。

租税公課・・固定資産税、事業税、印紙税など

これらのことを帳簿で残しておく必要があり、紙で残しておくのも良いですが、エクセルやワードを使ってまとめていくこともできます。

3確定申告の流れを簡単に

まずは確定申告に必要な書類を入手しましょう。書類は税務署や各市町村の窓口で配布しています。 国税庁のホームページからも取得できますし、Web上で申告書を作成できるため、税務署や市町村窓口に書類を取りに行く必要がありません。

確定申告書等作成コーナーでは、ガイドに従って金額等を入力すれば、簡単に申告書が作成できます。データは途中で保存可能。また、昨年のデータを読み込んで翌年に使用できるため、記入の手間を省くこともできます。作成した申告書はe-taxで税務署に送信できるほか、印刷して郵送することも可能です。ただし、e-taxで申告書を送付する場合、マイナンバーカードなどの電子証明書と、それを読み取れるICカードリーダライタ、もしくはマイナンバーカードの読み取りができるスマートフォンが必要です。

確定申告書にはA様式とB様式があり、所得の種類によってどちらを使うかが決まります。会社員や年金所得者、一時所得だけの人はA・Bどちらを使ってもかまいませんが、個人事業主をはじめとする事業所得を得ている人はB様式になります。

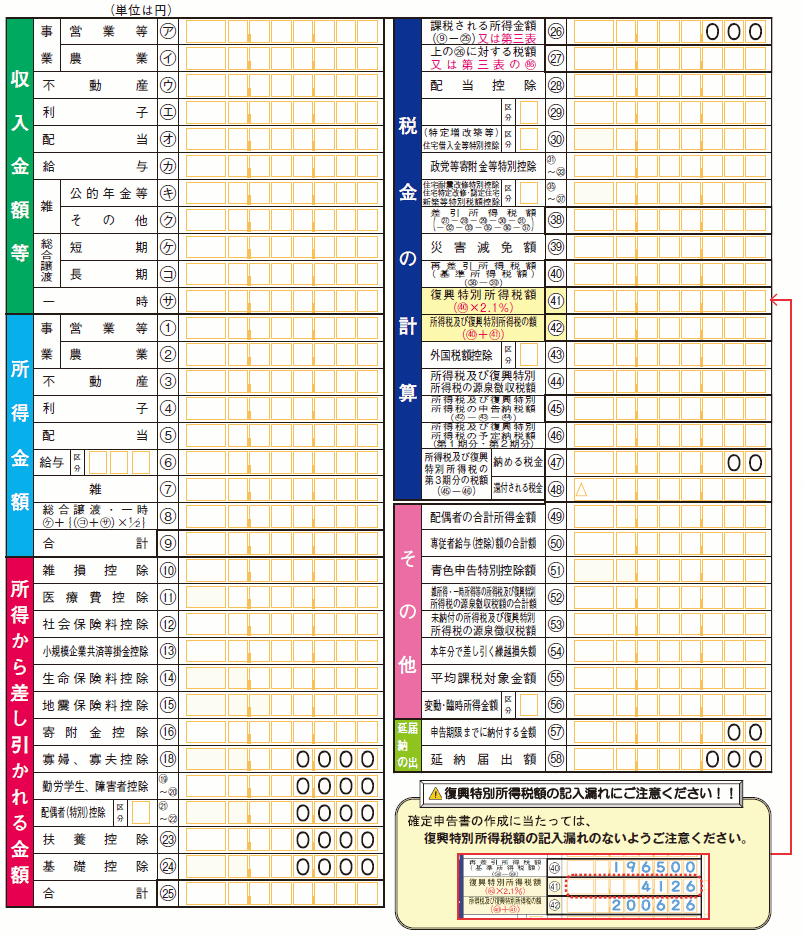

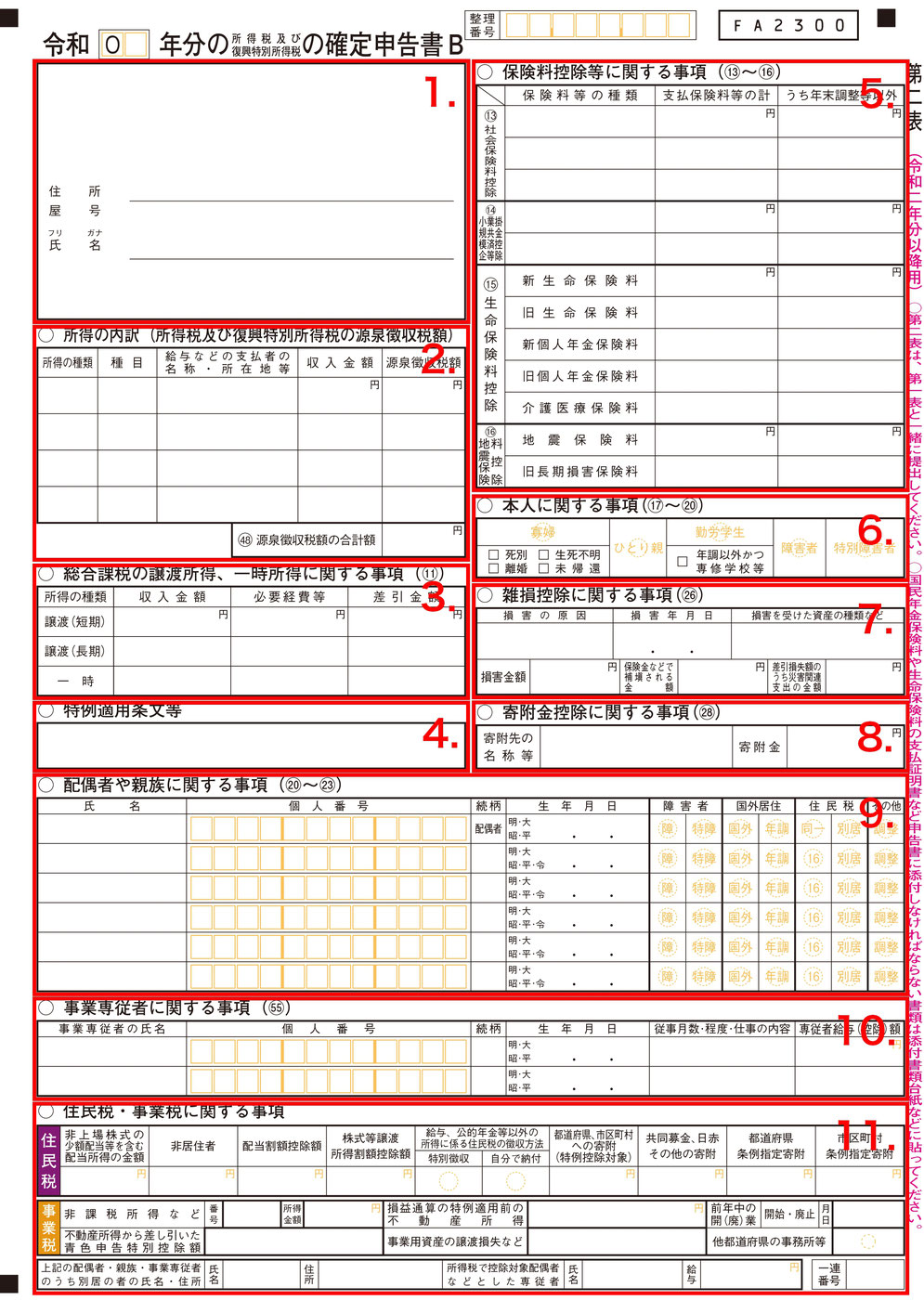

そのフォーマットがこちらです。

申告書類

申告書以外の書類で重要なものは、生命保険料などの控除証明書です。これがないと、控除を受けることができません。控除証明書には、以下のようなものがあります。

* 生命保険料控除証明書

* 地震保険料控除証明書

* 社会保険料(国民年金保険料)控除証明書

* 寄付金控除証明書

生命保険料控除証明書と地震保険料控除証明書は、加入している保険会社から送られてきます。社会保険料(国民年金保険料)控除証明書は日本年金機構から、寄付金控除証明書は寄付金を受け取った団体などから入手できます。

提出する必要はありませんが損益計算書、賃借対照表などの決算書も所得内容の証明になりますので取っておきましょう!

全ての書類が揃ったら提出です!

漏れがないか確認しましょう!

まとめ

飲食店の経費は基本的には事業で使う部分かどうか、確認を常にしていかなければいけない内容です。

そして確定申告もまた、今は簡単にできるソフトやアプリもありますので、それらも活用しながらしっかりと申告をしていきましょう。

自分で確定申告を行うのが面倒だと思う方・難しいと思う方・時間がつくれないという方は、ぜひ、あいせ税理士法人の確定申告代行サービスを利用してみてはいかがでしょうか?

その他の記事

-

起業するときの補助金にはどんなものがあるの?

起業時に資金調達できる方法として、様々な団体で起業向けの補助金が用意されています。 日本にはたくさんの種類の制度が存在するので、起業時にどれを選べば良いか迷う方も多いのではないでしょうか。 & […]

2024/4/19 -

相続税の未申告はなぜバレるのか?

相続税の未申告は、税務署にバレる可能性があります。 またバレると延滞税などのペナルティが課せられ、結果として損をすることになるので注意が必要です。 年数が経過してから税務署からお知らせが届くの […]

2024/4/17 -

顧問税理士を付けるメリット・デメリットは?

顧問税理士を付けるか検討する場合は、どのようなメリットが得られるか、またどういったデメリットがあるか把握が必要です。 メリット・デメリットを理解することで、顧問税理士と契約を結ぶ […]

2024/4/12

.webp)

.webp)

.webp)